摘要:境外公司代理进口产品税率对进口业务产生重要影响。税率的高低直接影响进口产品的成本和价格,进而影响市场竞争力。针对此情况,进口企业应了解相关税收政策,合理规划进口策略,降低税负成本。通过市场调研和合理定价,提高产品竞争力。与相关部门沟通合作,争取税收优惠也是重要策略之一。本文将对境外公司代理进口产品税率的影响、策略及解析进行详细介绍。

本文目录导读:

随着全球化的不断发展,国际贸易日益频繁,境外公司代理进口产品在中国市场已经成为常态,在这个过程中,税率作为一个重要的经济杠杆,对进口业务的成本、利润以及市场竞争力产生深远影响,本文将探讨境外公司代理进口产品的税率问题,分析其影响,提出应对策略,并对相关税率政策进行解析。

境外公司代理进口产品税率的影响

1、成本增加:税率的高低直接影响到进口产品的成本,高税率会增加进口产品的成本,降低其在市场中的竞争力。

2、市场竞争力:税率差异可能导致不同国家的产品在中国市场的竞争力产生变化,如果某国的产品税率较高,其产品在价格上可能处于劣势。

3、消费者购买力:税率的调整可能影响到消费者的购买力,降低税率可能降低产品售价,提高消费者的购买力,反之则可能抑制消费。

应对策略

1、优化供应链:通过优化供应链,降低除税率外的其他成本,从而提高产品的市场竞争力,这包括优化物流、仓储、采购等环节。

2、提高产品质量和服务:通过提高产品质量和售后服务,提高产品的附加值,从而抵消高税率带来的成本增加。

3、多元化市场布局:通过在全球范围内的市场布局,降低对单一市场的依赖,从而减轻税率变化带来的影响。

税率政策解析

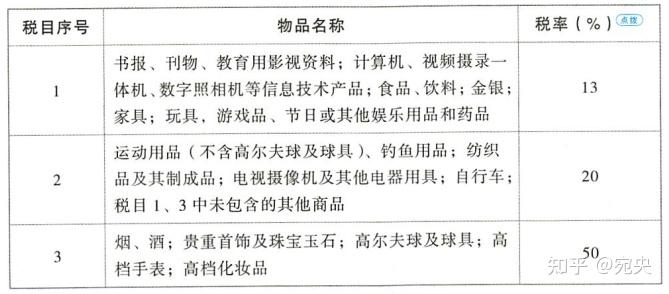

1、进口环节增值税:进口产品需要缴纳进口环节增值税,税率为货物价值的一定比例,这个比例因产品类型和所在行业的不同而有所差异。

2、关税:对于某些进口产品,还需要缴纳关税,关税的税率也因产品类型和所在行业的不同而有所差异,近年来,中国一直在推进减税政策,降低进口环节的税收负担。

3、其他税费:除了增值税和关税外,还可能有一些其他税费,如消费税、附加税等,这些税费的税率和征收方式因政策而异。

境外公司代理进口产品的税率策略

1、了解税收法规:境外公司需要了解中国的税收法规,包括各类税费的税率、征收方式以及优惠政策等。

2、合理规划进口业务:根据税收法规,合理规划进口业务,降低税收负担,可以利用税收优惠政策的地区或行业进行进口业务。

3、加强与政府的沟通:境外公司可以加强与政府的沟通,争取更优惠的税收政策,或者参与税收政策的制定和修改。

4、提高透明度和合规性:提高业务的透明度和合规性,避免因违反税收法规而产生额外的罚款和成本。

5、利用金融工具:利用金融工具如外汇交易、期货交易等,对冲汇率风险和税收风险。

境外公司代理进口产品的税率问题是一个复杂而重要的问题,税率的高低直接影响到进口业务的成本、利润以及市场竞争力,境外公司需要了解中国的税收法规,合理规划进口业务,加强与政府的沟通,提高业务的透明度和合规性,利用金融工具等策略来应对税率问题,政府也需要根据经济发展和国际贸易环境的变化,适时调整税收政策,促进进口业务的健康发展。

1、进一步研究税收政策:对于境外公司来说,需要持续关注和研究中国的税收政策,以便及时应对变化。

2、加强行业协作:行业内的企业可以加强协作,共同推动行业内的税收政策的优化和完善。

3、提高自身竞争力:无论税率如何变化,企业都需要不断提高自身的产品质量和服务水平,提高自身的市场竞争力。

4、参与政策制定:企业可以积极参与政策的制定和修改过程,提出自己的意见和建议,使政策更加符合企业的实际需求。

境外公司代理进口产品税率是一个需要重视的问题,但通过合理的策略和规划,企业可以有效地应对税率带来的影响,实现健康、稳定的发展。